|

[克而瑞]2019年中国房地产总结与展望 | 融资篇时间:2020-01-06 2019年一季度延续了2018年底的短暂宽松态势,房企融资“小阳春”出现,但是由于4月份的土地市场过于火热,在“房住不炒”的调控基调下,房企融资再度收紧,且呈现更加严峻的趋势。5月17日,银保监会发布《关于开展“巩固治乱象成果促进合规建设”工作的通知》(银保监发[2019]23号文,简称“23号文”),明确要求商业银行、信托、租赁等金融机构不得违规进行房地产融资,正式拉开了今年融资政策收紧的序幕,此后政府陆续推出了对于信托贷款、开发贷以及海外债的限制政策,融资环境趋冷。从上半年房企财务表现来看,虽然负债率与融资成本有不同程度的上升,但大多数企业整体风险可控,短期内偿债压力不大。但是随着融资难度和成本的逐步增加,部分企业,尤其是融资能力相对较差、经营不善的中小企业债务违约风险需警惕,如2019年银亿由于债务违约已经被法院进行了破产清算审查,此外三盛宏业、颐和地产以及国购投资等房企也陷入了债务危机。 展望未来,预计近阶段房企融资会持续保持低位。从融资成本来看,2019年绝大多数企业的融资成本都在上升,主要是因为境内外的融资成本在今年都在持续走高。从月度走势来看,房企未来融资成本可能仍将保持在较高水平。而在融资渠道方面,随着境内外融资政策的持续收紧,信托贷款、银行贷款、公司债、海外债等传统的融资渠道受到的限制越来越多,目前最佳的维持现金流的方法仍是加强自身造血能力,以销售回款为主力保障企业的财务稳定。 2019年总结 01融资环境先扬后抑,全年融资规模同比小幅增加(部分略) 2019年初,房企融资延续了去年底的回暖态势,出现一波小阳春,但是从二季度开始又迎来了新一轮更加严峻的融资调控。5月17日,银保监会发布了23号文,明确要求商业银行、信托、租赁等金融机构不得违规进行房地产融资,开启了2019年房地产融资调控。此后,7、8月份连续对房地产信托、银行机构进行整治约谈,同时对开发贷、境外债等多种融资方式进行进一步限制。7月12日,发改委发文要求房企发行外债只能用于置换未来一年内到期的中长期境外债务;多家银行于2019年8月29日收到窗口指导,自即日起收紧房地产开发贷额度,原则上开发贷控制在2019年3月底时的水平。

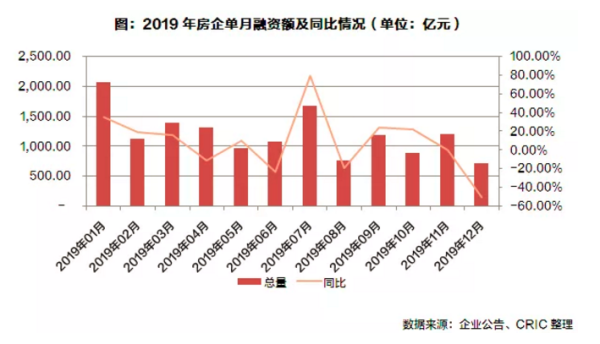

从单月情况来看,2019年房企单月融资额整体处于逐渐减少的态势。由于2019年一季度的整体融资环境继续延续了2018年底回暖的趋势,使得一季度的房企融资出现了“小阳春”,其中1月份是近两年融资额最多的一个月,达到了2082亿元,同比增加了27%。而4月份开始融资环境开始逐步收紧,因此二季度开始单月融资额基本逐月减少。而7月份由于房企融资节奏的关系,单月融资额反弹至1686亿元。在“730”会议提出“不将房地产作为短期刺激经济的手段”之后,房企融资环境持续低位运行,8月和10月的融资额都处在两年来的较低水平。

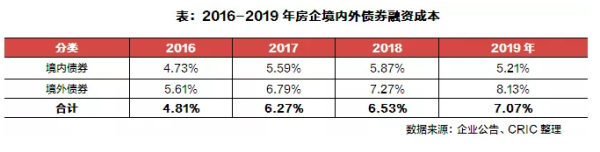

02融资成本持续上升,全年房企发债成本突破7%(部分略) 2019年房企新增融资成本为7.07%,较2018年的6.53%显著上升了0.54个百分点。事实上,自2019年5月发布23号文限制信托贷款后,开启了房地产融资的新一轮的调控,三季度以来陆续对信托贷款、境外发债以及开发贷等都做出了更加严格的调控,房企借贷成本整体走高成为必然趋势,此外2019年高成本的海外债规模快速攀升,也同时带动了整体融资成本。

从历年房企的境内外融资成本情况来看,2019年境内债券的平均成本为5.21%,较2018年略有下降0.67个百分点;而境外债券的平均成本为8.13%,较2018年全年上涨0.86个百分点。这主要是由于境内外债发债主体变化,2019年在境内监管严格的背景下,高杠杆企业更多采用了海外债的融资方式。2019年TOP11-30梯队房企的境内发债规模同比大幅下降46%,占比从2018年境内债总量的40%下滑至29%;境外债规模则同比上升了80%,占比从2018年的25%上升至32%。由于TOP11-30梯队企业大多具有高杠杆特征,历来融资成本较高,从而使境内外融资成本的差距拉大。

03境内债权融资受严控,境外债权融资占比连续四年提高 ……本节内容略…… 04房企上市热情依旧,分拆物业上市热情更高 ……本节内容略…… 05部分中小房企资金承压,最终导致债务危机甚至破产 由于融资环境的收紧,不少企业都出现了资金链困难的现象。大型房企可以利用出售项目、减少投资、加快现金回笼力度等方法实现现金的回流,暂时“冬眠”以维持资金链的稳定,在度过偿债高潮之后再开始“复苏”扩张。而对于一些中小房企来说,融资环境的收紧带来的影响可能更大。由于企业短期内有偿债压力,在市场上进行融资又困难重重,再加上企业经营回款方面的无力,因此在偿债高潮到来时有不少中小企业出现了债务“爆雷”。 2019年出现比较重大的债务违约的房企有银亿股份、三盛宏业、颐和地产以及国购投资等。这些企业的共同点在于在15、16年房地产“黄金时代”时融资较多,而在进行严格调控之后企业的盈利能力较为落后,因此在今年出现了大面积的债务违约。

中小房企的债务危机也导致了部分企业的破产倒闭。据人民法院公告网显示,截至2019年12月20日,房地产企业的破产数量已经达513家,已经超过2018年全年的458家破产数量。随着房地产调控持续、房企集中度上升、融资环境不断收紧,房企的生存压力持续加大,破产数量明显增多。值得注意的是,2019年至今破产的房企已经开始出现一些曾经规模较大的企业,如银亿股份、新光集团等。

2020年展望 01房企整体财务状况有所承压,但总体可控(略) ……本节内容略…… 02房企融资环境将保持低位运行,加强自身造血能力是关键 总体来看,由于2019年房企的融资政策除了一季度的“小阳春”之外基本处于底部运行中,房企在抓住窗口期进行融资之后的融资难度有所加大,预计近阶段房企融资会持续保持低位。从融资成本来看,2019年绝大多数企业的融资成本都在上升,主要是因为境内外的融资成本在今年都在持续走高,尤其是境外发债成本,而且由于境内融资限制持续增加,企业在海外的融资占比也持续加大。从月度走势来看,房企未来融资成本可能仍将保持在较高水平。 在融资渠道方面,随着境内外融资政策的持续收紧,信托贷款、银行贷款、公司债、海外债等传统的融资渠道受到的限制越来越多。而相对而言政府对于资产证券化产品出台的限制措施较少,反而多有支持的表态。比如在REITs产品方面,1月1日上交所就在新年致辞中表示未来将进一步发挥债券市场直接融资功能,深化债券产品创新,推动公募REITs试点,加快发展住房租赁REITs。4月深交所又表示将积极推进公募REITs进程,形成具有特色的REITs板块。预计将在不远的未来,我国首支真正的REITs产品或将更快出现。此外,国家还明确鼓励发展绿色ABS,在5月出台的《关于支持绿色金融改革创新试验区发行绿色债务融资工具的通知》中,明确鼓励试验区内承担绿色项目建设且满足一定条件的城市基础设施建设类企业作为发行人,注册发行绿色债务融资工具用于绿色项目建设。未来资产证券化有可能成为房企融资的突破口,但是目前最佳的维持现金流的方法仍是加强自身造血能力,以销售回款为主力保障企业的财务稳定。 而对于尚未上市的房企而言,2019年传统融资的收紧也让他们将上市融资尽快地提上了日程,截至2019年12月已经有6家内房企在港正式挂牌上市,同时还有7家房企正在排队中。而对于旗下有物业板块的房企而言,将物业进行分拆上市也是个值得考虑的融资方式,可以为集团增加一个融资平台,让物业板块可以自给自足,减轻企业的财务压力。再加上2019年香港资本市场对于物业行业较为看好,是一个不错的上市时机。因此截至2019年12月20日已经有8家房企旗下的物业公司上市,还有3家正在排队中。但是在当前背景下,各大中小房企通过赴港上市虽能解一时之急,却也不是持久发展的“灵丹妙药”。对于房企而言,如何提升企业回款能力,降低自身财务压力,同时摒弃规模第一的惯有思维、苦炼内功、寻求质量发展,才是行业新背景下的第一要务。 |